La mayoría de los jubilados están preocupados por tener un flujo de ingresos seguro para el futuro y la idea de convertir parte su capital en un flujo de ingresos garantizado tiene su atractivo.

La mejor edad para contratar una anualidad depende de varios factores, incluidas las circunstancias e inversiones actuales de una persona, la tolerancia al riesgo, las perspectivas de longevidad y las necesidades de ingresos esperadas durante la jubilación. Teniendo en cuenta estos factores, la mejor edad para obtener una anualidad es cuando puede optimizar sus beneficios para sus necesidades.

Las anualidades, que también se conocen como rentas vitalicias, es contrato con una compañía de seguros de vida en el que la aseguradora acepta realizar pagos de ingresos mensuales fijos a cambio de una suma global de dinero.

Los pagos de anualidades de ingresos están garantizados de por vida o por un número específico de años. El pago es un poco menor para una anualidad de por vida porque agrega un grado de incertidumbre.

Cómo funcionan las anualidades

La promesa de una anualidad es pagar el total del capital más los intereses ganados, en un periodo dado. Por ejemplo, si usted quiere tener un ingreso continuo por 10 años, el monto que usted recibirá estará basado en el capital y el total de intereses que se ganarán en ese periodo de tiempo dividido en 120 aportes mensuales.

Si su intención es un ingreso para el resto de su vida, este se calculará en función de la cantidad de meses entre su edad actual y su edad de expectativa de vida. Sin embargo, la mayoría de las anualidades continúan pagando Incluso si vive más allá de su expectativa de vida.

En general, cuanto más espere para anualizar su capital, mayor será su pago mensual.

La espera puede valer la pena

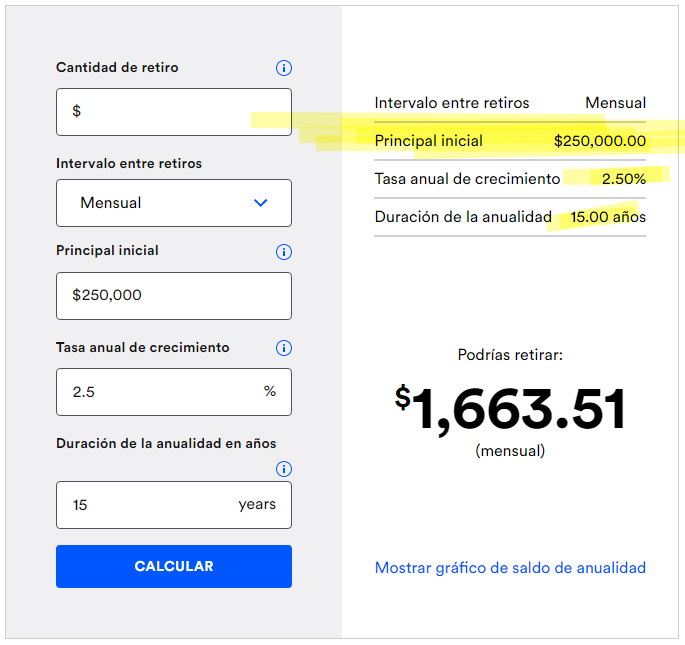

Considere que invierte $250 000 en una anualidad de ingresos a los 65 años. Si la tasa de interés es del 2,5 % y la esperanza de vida del beneficiario de la anualidad es de 15 años, el pago mensual de la anualidad sería de $1,663,66. En cambio, si espera cinco años más para ganar más intereses, su ingreso mensual aumenta a $2,353.54. Y si espera hasta los 75 años y se convierte en $4,433.75 garantizados de por vida.

Según esta fórmula, en tanto más corto es el periodo que espera ingresos continuos, el monto que recibirá es más alto. De modo que si desea maximizar su mensualidad garantizada, su mejor opción es esperar el mayor tiempo posible para anualizar su capital.

Consideraciones que hacer:

- Si su estilo de vida es razonablemente saludable y buenos genes familiares, comenzar una anualidad a una edad más avanzada es claramente la mejor opción.

- Sin embargo, esperar hasta una edad más avanzada, supone que continúa trabajando o tiene otras fuentes de ingresos (tal como un plan 401(k) o una pensión, además del Seguro Social).

- En términos generales, no es prudente que inmovilice todo sus activos en una anualidad, porque una vez que usted pone su dinero en una anualidad, este capital pertenece a la compañía de seguros. Eso lo hace menos líquido.

- Aunque la anualidad sea una inversión, debe tomar en cuenta la inflación al momento de revisar la tasa de interés anual de la anualidad elegida. Su inversión en una anualidad verla como parte de una estrategia general que incluye activos de crecimiento que le ayuden a compensar la inflación a lo largo de su vida.

La recomendación de un asesor financiero es que la mejor edad para que comience con una anualidad es entre los 70 y los 75 años, para garantizarse el pago máximo. Sin embargo, solamente usted puede decidir cuándo es el momento apropiado para tener un flujo de ingresos seguro y garantizado.

Fuentes/Referencias

Instituto de Información de Seguros (Consultado en Set-22)